- Dettagli

- Scritto da Administrator

di Emanuela Pessina

di Emanuela Pessina

BERLINO. Che la Cancelliera tedesca Angela Merkel (CDU) non sia più una convinta europeista, ormai è fuor di dubbio. Eppure, all’alba del vertice Ue che si terrà a Bruxelles in questi giorni, sembra lanciare messaggi alquanto rassicuranti: il meccanismo di salvataggio europeo che dovrà sostituire l'attuale fondo salva-stati alla scadenza del 2013 sarà approvato, ha sottolineato la Merkel; e, nonostante i timori di contagio della crisi del debito in Europa, nessun Paese europeo sarà lasciato solo. Un atteggiamento, quello della Merkel, che esprime tutta la difficoltà di un Paese, la Germania, combattuto tra il bisogno di Europa e le esigenze esclusive di un’economia sempre più sicura di sé.

Il premier lussemburghese Jean-Claude Juncker stesso, l’attuale Presidente dell’Eurogruppo, ha accusato recentemente la Cancelliera tedesca di “comportamento antieuropeo” e “pensiero sempliciotto”. Berlino aveva sostenuto la necessità di un maggiore rigore nella questione economica: sì agli aiuti per Stati europei al verde, ma con condizioni ben precise e più severe e, soprattutto, senza Eurobond. La sua rigidezza ha provocato l’indignazione della maggior parte d’Europa: le critiche interne, tuttavia, andavano a toccare punti diversi.

L’autorevole settimanale di sinistra Der Spiegel, ad esempio, ha focalizzato l’attenzione sui limiti interni della corsa solitaria della Merkel. Che la Germania non voglia pagare per tutti in Europa è comprensibile, ma ciò non le dà il diritto di comportarsi come il “castigamatti” di turno. Secondo Der Spiegel, tra l’altro, il progetto della Merkel è già fallito, perché ciò che verrà discusso a Bruxelles, qualsiasi sia il risultato finale, sarà ben lontano dalle proposte originarie di Berlino.

In particolare, Der Spiegel ha attribuito l’insuccesso dellla Cancelliera a due fattori: da una parte c’è l’evidente disaccordo tra la Merkel e il suo ministro delle Finanze, Wolfgang Schäuble (CDU), che mandano segnali diversi a Bruxelles; dall’altra la troppa fiducia del Governo tedesco nell’appoggio della Francia. Perché la Francia, secondo Der Spiegel, fa il proprio interesse, senza troppa considerazione per il partner tedesco, mentre la Germania vi cerca un sostegno fondamentale contro gli degli altri Stati europei.

In effetti, Angela Merkel ha trovato il sostegno del Presidente francese Nicolas Sarkozy e i due capi di Stato si presenteranno al Consiglio europeo con un’intesa abbastanza solida. In un vertice franco-tedesco, conclusosi la settimana scorsa a Friburgo, nel sud della Germania, i due capi di Stato di sono accordati per la creazione di un meccanismo europeo di stabilità (European Stability Mechanism) senza Eurobond e alla luce di una maggiore coerenza nella politica economica dei Paesi. Berlino e Parigi sono intransigenti: gli Eurobond contribuirebbero solo a deresponsabilizzare i paesi di Eurolandia, mentre l’obiettivo finale deve essere esattamente il contrario.

In effetti, Angela Merkel ha trovato il sostegno del Presidente francese Nicolas Sarkozy e i due capi di Stato si presenteranno al Consiglio europeo con un’intesa abbastanza solida. In un vertice franco-tedesco, conclusosi la settimana scorsa a Friburgo, nel sud della Germania, i due capi di Stato di sono accordati per la creazione di un meccanismo europeo di stabilità (European Stability Mechanism) senza Eurobond e alla luce di una maggiore coerenza nella politica economica dei Paesi. Berlino e Parigi sono intransigenti: gli Eurobond contribuirebbero solo a deresponsabilizzare i paesi di Eurolandia, mentre l’obiettivo finale deve essere esattamente il contrario.

Ancora critiche, seppur di diversa natura, arrivano ad Angela Merkel dall’autorevole quotidiano conservator-liberale Frankfurter Allgemeine Zeitung (FAZ). Il FAZ si chiede sarcasticamente se la Cancelliera riuscirà, almeno per questo Congresso, a mantenersi salda nei suoi principi. Secondo il giornale, infatti, la Cancelliera ha sostenuto finora un maggior rigore per il patto di stabilità soltanto a Berlino e non ha portato avanti le sue idee in sede europea.

L’esempio più recente? A ottobre, quando la Merkel predicava in patria la necessità di far partecipare i privati ai debiti degli Stati insolventi. Dal vertice europeo, la Cancelliera è tornata con un’estensione del pacchetto di aiuti a tempo indeterminato, un pacchetto prima limitato a tre anni. Per il FAZ, quindi, una Cancelliera poco ferma.

Sottolineando la sfiducia generale del popolo tedesco nell’euro, il FAZ non si è lasciato sfuggire l’occasione per silurare anche gli Eurobond. Una eventuale emissione di Eurobond costerebbe ai cittadini tedeschi 17 miliardi di euro in più ogni anno. La stima del quotidiano conservatore tedesco si basa sulle previsioni di aumento dei tassi d’interesse per il finanziamento del debito, che attualmente raggiungono il 3.31% per la zona euro e l’'1.73% per i titoli tedeschi. Secondo i documenti del FAZ, anche la Cancelliera tedesca Angela Merkel condividerebbe queste informazioni.

Sottolineando la sfiducia generale del popolo tedesco nell’euro, il FAZ non si è lasciato sfuggire l’occasione per silurare anche gli Eurobond. Una eventuale emissione di Eurobond costerebbe ai cittadini tedeschi 17 miliardi di euro in più ogni anno. La stima del quotidiano conservatore tedesco si basa sulle previsioni di aumento dei tassi d’interesse per il finanziamento del debito, che attualmente raggiungono il 3.31% per la zona euro e l’'1.73% per i titoli tedeschi. Secondo i documenti del FAZ, anche la Cancelliera tedesca Angela Merkel condividerebbe queste informazioni.

Ma il Governo tedesco ha già provveduto a prendere le distanze da tali esasperazioni: al portavoce del governo tedesco, Steffen Seibert, il compito di smentire le indiscrezioni di stampa del FAZ. "La Cancelliera Angela Merkel non va a Bruxelles con i dati nella valigia", ha affermato Seibert. La Germania è contraria alla proposta di utilizzare gli Eurobond emessi da un'eventuale agenzia del debito europea per far fronte alla crisi dell'economia, rilanciata la scorsa settimana dal presidente dell'Eurogruppo, Jean Claude Juncker, e dal ministro dell'Economia e delle Finanze italiano, Giulio Tremonti, perché eliminerebbe le variazioni dei tassi di interesse, ma ciò non significa che il Governo abbia già tirato le sue conclusioni.

Tra l’altro, le ultime previsioni della Deutsche Bundesbank, la Banca federale tedesca, hanno mostrato una Germania economicamente più forte di quanto ci si aspettasse prima della crisi. Nel suo bollettino di dicembre, la Bundesbank ha pronosticato per l’anno in corso una crescita del Prodotto interno lordo (Pil) pari al 3.6%, un risultato trainato in particolare dalle esportazioni e dall’aumento dei consumi. Le previsioni per il 2011 salgono di un ulteriore 2%. Almeno la crescita tedesca, quindi, non rappresenta un dilemma.

- Dettagli

- Scritto da Administrator

di Ilvio Pannullo

di Ilvio Pannullo

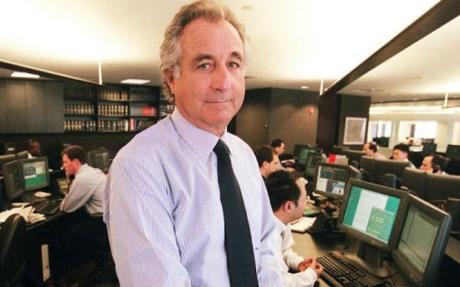

È difficile pensare di architettare la più grande truffa del secolo e sperare di farla franca. A maggior ragione pensare che, una volta scoperta la truffa, si riuscirà a non pagarne per intero il conto. Difficile ma non impossibile per Bernard Madoff e per quanti fanno della frode uno stile di vita. Chissà in quanti si ricorderanno della maxi-truffa da 50/70 miliardi di dollari (l’entità precisa dei mancamenti è quasi impossibile da calcolare vista la recente volatilità dei mercati), messa a segno dal finanziere Berny Madoff, fino allora considerato il guru della finanza newyorkese, che gli costò una condanna a 150 anni di carcere.

Dopo la condanna e il recente suicidio del figlio, Mark Madoff, che sabato scorso si è tolto la vita impiccandosi nella propria casa a Manhattan, la truffa del secolo non ha, infatti, rinunciato all’ennesimo colpo di coda.

Considerata la più grande truffa finanziaria della storia, rischia ora di costare caro anche al gruppo bancario italiano Unicredit. Il 10 dicembre Irving Picard, il liquidatore della società di Madoff, ha presentato istanza presso il tribunale fallimentare di New York per recuperare 19,6 miliardi di dollari (14,8 miliardi di euro) dal «Sistema Medici», una complessa associazione guidata dalla banchiera austriaca Sonja Kohn, nota per aver fondato la viennese Banca Medici, e che include almeno sei membri della sua famiglia. Cosa c’entra l’Unicredit in tutto questo? Il colosso bancario di piazza Cordusio, attraverso Bank Austria, possiede il 25% di Banca Medici oltre ad una serie di trust sparsi a New York, in Austria e in Italia.

Nei documenti presentati al tribunale, Picard accusa la Kohn di aver svolto un ruolo centrale nella più grande truffa della storia di Wall Street. «In Sonja Kohn - scrive il liquidatore Picard - Madoff ha trovato un’anima gemella criminale, la cui avidità e disonesta fantasia erano pari alle sue». La “Medici Enterprise”, secondo i documenti, rappresentava uno dei ”mattoni portanti” dello schema Ponzi (il meccanismo di pagare interessi ai vecchi investitori con i soldi dei nuovi investitori, inventato da un italo-americano nel secolo scorso) messo in piedi da Madoff, senza il quale l’intero castello della truffa non sarebbe stato in piedi.

Un’associazione di fatto, gestita dalla Kohn che con l’aiuto di Bank Austria aveva messo in piedi Bank Medici «come un meccanismo per cercare investitori per lo schema Ponzi». Secondo la ricostruzione, oltre nove miliardi del capitale sparito nella truffa di Madoff sono direttamente attribuibili alla «Medici Enterprise». Per il principale istituto finanziario italiano tira dunque una brutta aria.

Il ruolo di Bank Austria, e dunque di Unicredit, secondo i legali dello studio Baker Hosteler di New York, è infatti stato centrale nel tessere la tela della truffa del secolo. Bank Medici, formalmente un’entità autonoma partecipata al 25%, «è di fatto una branch di Bank Austria, che opera sotto il nome di Medici mentre conti e portafoglio sono detenuti e gestiti da Bank Austria». Inoltre, «il personale di Bank Medici è fornito da Bank Austria». Banca Medici sarebbe dunque uno specchio, una mera propaggine priva di qualsiasi autonomia patrimoniale e gestionale, il che ovviamente complica ulteriormente la possibilità di immaginare una solida difesa per l’Unicredit.

Il ruolo di Bank Austria, e dunque di Unicredit, secondo i legali dello studio Baker Hosteler di New York, è infatti stato centrale nel tessere la tela della truffa del secolo. Bank Medici, formalmente un’entità autonoma partecipata al 25%, «è di fatto una branch di Bank Austria, che opera sotto il nome di Medici mentre conti e portafoglio sono detenuti e gestiti da Bank Austria». Inoltre, «il personale di Bank Medici è fornito da Bank Austria». Banca Medici sarebbe dunque uno specchio, una mera propaggine priva di qualsiasi autonomia patrimoniale e gestionale, il che ovviamente complica ulteriormente la possibilità di immaginare una solida difesa per l’Unicredit.

Bank Austria avrebbe dunque fornito un «imprimatur di legittimità» all’operato della Kohn per cercare e «pompare» denaro dentro i fondi legati al sistema di Madoff. Un’attività che avrebbe procurato alla Kohn e alle banche coinvolte «centinaia di milioni di dollari» in commissioni, retrocessioni di denaro, profitti fittizi e altro. «I nostri legali - fanno sapere da Unicredit - stanno riesaminando la questione che verrà gestita attraverso le ordinarie procedure legali. È nostra intenzione portare avanti la nostra difesa in modo determinato». A testimoniare la natura fraudolenta del rapporto, da ultimo, la Kohn avrebbe anche cercato di occultare prove e utili del suo «lavoro» per Madoff nei giorni successivi al crac. Tentativo che per fortuna degli investitori è fallito.

Ora lungi dal voler speculare sulle disgrazie di un uomo distrutto dalla propria avidità, quello che interessa qui sottolineare è la natura intrinsecamente fraudolenta di un sistema, quello monetario e finanziario globale, che favorisce il ripetersi di questi comportamenti antigiuridici, antieconomici e soprattutto antisociali. Berny Madoff e la sua criminale anima gemella Kohn altro non sono, infatti, se non pedine di un sistema di cui hanno compreso profondamente le leggi fondamentali. E non sono i soli ad aver acquisito questa consapevolezza.

Il texano Rod Cameron Stringer millantava che la sua strategia d'investimento garantisse un guadagno del 61% l'anno. Gli investitori, ben felici, gli diedero 45 milioni di dollari. Joseph Forte dalla Pennsylvania ha invece raccolto 50 milioni, assicurando ogni anno performance tra il 18% e il 37%. La Biltmore Financial giurava che i suoi fondi non avrebbero mai perso: «Mai sotto lo 0%» era lo slogan. Peccato che fossero tutte frottole. Truffe. Quelle che gli americani chiamano schema Ponzi. Il texano Stringer ha investito solo il 20% dei soldi che gli investitori avevano puntato su di lui: il resto l'ha usato - scrivono gli sceriffi del mercato Usa - per mantenere il suo stile di vita «mondano».

La Sec, la polizia federale per la finanza, tra il 2008 e il 2009 ha scoperto quasi 30 frodi di questo tipo per un danno superiore ai 60 miliardi di dollari. Madoff ha realizzato quella più eclatante. Robert Allen Stanford la più recente. Ma esistono decine di casi simili. Dopo anni di mercati euforici in cui c'erano guadagni per tutti - truffatori e truffati inclusi - la crisi delle Borse sembra avere per corollario un'impennata delle frodi. E con la fiducia dei risparmiatori al minimo storico, la lotta ai crimini dei colletti bianchi è destinata a diventare per il Presidente Obama una sfida prioritaria quanto la crisi del credito.

Già, la fiducia degli investitori: il grande totem cui sacrificare misure tampone, leggi inutili e discorsi ammalianti. Il tutto per nascondere la polvere sotto il tappeto e tornare ad avere l’illusione della pulizia. Fino a un anno fa, infatti, sembrava che le truffe fossero sempre più limitate. Secondo i dati del Dipartimento di Giustizia Usa, le frodi finanziarie sono diminuite del 48% dal 2000 al 2007, le truffe assicurative sono calate del 75% e quelle legate a titoli del 17%.

Già, la fiducia degli investitori: il grande totem cui sacrificare misure tampone, leggi inutili e discorsi ammalianti. Il tutto per nascondere la polvere sotto il tappeto e tornare ad avere l’illusione della pulizia. Fino a un anno fa, infatti, sembrava che le truffe fossero sempre più limitate. Secondo i dati del Dipartimento di Giustizia Usa, le frodi finanziarie sono diminuite del 48% dal 2000 al 2007, le truffe assicurative sono calate del 75% e quelle legate a titoli del 17%.

I dati della Syracuse University, riportati recentemente dal New York Times, sono simili: tra il 2000 e il 2007 i crimini dei "colletti bianchi" si sono dimezzati. Si pensi poi che la Sec tra il 2000 e il 2004 ha scoperto solo 51 frodi relative a hedge fund, con danni stimati ad appena 1,1 miliardi. La riduzione, però, era un'illusione data dal boom della Borsa. Il 2008 e il 2009 hanno infatti invertito la rotta.

Ben inteso: le truffe capitano ovunque. In Francia c'è stato il caso Kerviel e persino in Svezia i giornali locali parlano di "boom" di frodi finanziarie. Ma è difficile quantificarle. Solo negli Usa ci sono tanti dati aggregati: per questo "effetto ottico" sembra che oltreoceano ci sia un numero maggiore di truffe rispetto all'Europa. Eppure, pur in mancanza di dati comparabili, probabilmente è così: secondo gli esperti, gli Stati Uniti sono effettivamente un terreno più fertile per certi tipi di frodi. Il motivo è banale: oltreoceano vige una minore vigilanza sugli hedge fund rispetto all'Europa.

Se nel Vecchio continente le società di gestione sono tutte sottoposte alla vigilanza delle Autorità di ogni Paese (anche se poi materialmente gli hedge fund vengono domiciliati nei vari paradisi fiscali), negli Stati Uniti non è così. Oltreoceano - spiega un esperto - gli hedge fund sono obbligati a comunicare alla Sec le loro posizioni in acquisto di titoli, ma non esiste un controllo strutturato su questi fondi.

Qualche anno fa la Sec emanò un regolamento che le permetteva di ispezionare ovunque nel mondo qualunque hedge fund che coinvolgesse investitori americani, ma uno di questi fondi fece causa in Tribunale. E vinse. Così il regolamento, e la vigilanza,si spensero insieme. Ecco dunque che motti come “la legge è uguale per tutti” ovvero “la giustizia è amministrata nel nome del popolo” perdono qualsiasi valore cogente. La legge non è uguale per tutti: è semplicemente lo strumento attraverso il quale si struttura una società e in ogni società ci sono valori, interessi, classi sociali più importanti di altri. Nel sistema in cui noi oggi viviamo sono questi personaggi a sedere sul ponte di comando.

Un sistema formato da singoli investitori spietati, avidi ed egoisti, resi ancora più pericolosi dal convincimento di operare per il bene della collettività. Si tratta di persone sinceramente convinte, dopo anni passati tra le migliori e più blasonate facoltà di economia e finanza del mondo, che fare il proprio esclusivo interesse, massimizzare i propri profitti, porti alla lunga benefici per tutti coloro che partecipano al comune mercato globale. Dopo l’internazionalizzazione delle borse valori, dopo l’abbattimento delle barriere doganali, dopo l’istituzione del WTO i benefici coleranno dall’alto della piramide giù fino a toccare anche la base popolare, le masse dell’intero pianeta.

Un sistema formato da singoli investitori spietati, avidi ed egoisti, resi ancora più pericolosi dal convincimento di operare per il bene della collettività. Si tratta di persone sinceramente convinte, dopo anni passati tra le migliori e più blasonate facoltà di economia e finanza del mondo, che fare il proprio esclusivo interesse, massimizzare i propri profitti, porti alla lunga benefici per tutti coloro che partecipano al comune mercato globale. Dopo l’internazionalizzazione delle borse valori, dopo l’abbattimento delle barriere doganali, dopo l’istituzione del WTO i benefici coleranno dall’alto della piramide giù fino a toccare anche la base popolare, le masse dell’intero pianeta.

Ora, se da una parte si potrebbe discutere molto sulla superiorità ontologica che l’attuale società contemporanea tributa ai valori dell’individualismo, della competizione, dell’accumulazione delle ricchezze rispetto ad una dimensione più sociale e partecipativa tanto della politica quanto dell’economia, dall’altra, ciò che non può essere taciuto è come anche un sistema fondato sulla capacità d’iniziativa del singolo, mosso unicamente dalla prospettiva del profitto, non può che collassare su se stesso se non adeguatamente regolato.

I valori non esprimono, infatti, un dovere giuridico, ma rappresentano entità dinamiche che esigono una concretizzazione. Possiedono un’intrinseca connotazione teleologica e tendono inevitabilmente alla propria realizzazione. Sono, per riprendere un’efficace immagine del giurista tedesco Carl Schmitt, entità tiranniche, ciascuna delle quali esige di affermarsi anche a dispetto delle altre entità del medesimo tipo. Se dunque viene a mancare un organismo terzo (che deve necessariamente avere una qualche legittimazione popolare), un’istituzione, cioè, chiamata a regolare e disciplinare il concreto esercizio dei diritti individuali all’interno di una cornice equilibrata e ponderata di opposti valori (ad esempio libertà e uguaglianza, ovvero iniziativa economica privata e ruolo sociale dell’impresa) la qualità della democrazia di un popolo non potrà che scadere.

- Dettagli

- Scritto da Administrator

di Ilvio Pannullo

di Ilvio Pannullo

L’Irlanda è salva, ma i suoi cittadini sono spacciati. Si parla tanto di salvataggi ultimamente, ma di chi? Questa è la prima vera domanda da porsi. Siamo al secondo salvataggio in Europa. Al secondo salvataggio delle banche tedesche. Ma chi ne ha beneficiato? Cui prodest, come direbbero i saggi latini? Come nel caso della Grecia, chi sicuramente ha guadagnato dalla soluzione della crisi irlandese sono i creditori. Che vedono scongiurato il rischio di non vedersi restituiti i soldi incautamente prestati alle banche ed allo Stato irlandese.

E anche adesso, come per la Grecia, tra i primi creditori ci sono le banche tedesche: allora in compagnia delle banche francesi, adesso in coppia con le banche inglesi. Solo e unicamente per questo motivo anche l’odiata Gran Bretagna si è detta infatti disponibile a partecipare al salvataggio, con buona pace dei nazionalisti irlandesi.

Considerando che l'esposizione del Regno Unito sull’Irlanda è di ben 188 miliardi di euro e quella tedesca di "appena" di 184 miliardi, si capisce come nella realtà dei numeri quello che si è appena concluso non è stato di certo un atto di solidarietà tra pari, quanto piuttosto un aiuto interessato. Ma a pagarlo sarà l’Europa - quindi tutta indistintamente - e la ripartizione del debito avverrà facendo riferimento alle quote azionarie della BCE possedute da ogni Banca Centrale nazionale. Nella sostanza un ottimo affare per i banchieri tedeschi e inglesi.

Il secondo aspetto da sottolineare - non ci stancheremo mai di ripeterlo - è che sono i cittadini a pagare la crisi delle banche. Nel caso del paziente irlandese, quello che è avvenuto è chiarissimo. Riepilogando in ordine cronologico la storia della tigre celtica si capisce chiaramente l’ingiustizia subita dai cittadini: 1) il Governo inizialmente decide di salvare le due maggiori banche del paese, travolte dalla crisi immobiliare e vicinissime al fallimento, con iniezioni di capitale per decine di miliardi di euro; 2) l’intervento provoca l’esplosione del deficit pubblico ( l'ammontare della spesa pubblica non coperta dalle entrate), che schizza al 32% su base annua, mentre il limite previsto dal trattato di Maastricht è pari al 3%, imprimendo così una tremenda accelerazione al debito pubblico; 3) per fronteggiare l’impennata del debito pubblico e il conseguente peggioramento del parametro debito\PIL vengono assunte, sempre dal medesimo Governo, misure di austerity così feroci da precipitare il paese in deflazione (ossia una diminuzione generale del livello dei prezzi dovuta alla debolezza della domanda di beni e servizi).

Che succede arrivati a questo punto? Che la crisi economica del paese e del settore bancario si approfondisce anche, se non soprattutto, per questo motivo: servono dunque altri soldi per evitare il fallimento del paese, soldi che lo Stato irlandese non è grado di pagare. Si chiude allora la partita, si spengono le giostre e si alza il sipario: le condizioni macroeconomiche del paese peggiorano al punto da rendere indispensabile la necessità di un soccorso internazionale stimato in circa 95 miliardi di euro, un terzo dei quali destinato alle banche, a fronte di una severissima manovra di bilancio su quattro anni che prevede tagli alla spesa pubblica e ai servizi sociali per 15 miliardi di euro.

Che succede arrivati a questo punto? Che la crisi economica del paese e del settore bancario si approfondisce anche, se non soprattutto, per questo motivo: servono dunque altri soldi per evitare il fallimento del paese, soldi che lo Stato irlandese non è grado di pagare. Si chiude allora la partita, si spengono le giostre e si alza il sipario: le condizioni macroeconomiche del paese peggiorano al punto da rendere indispensabile la necessità di un soccorso internazionale stimato in circa 95 miliardi di euro, un terzo dei quali destinato alle banche, a fronte di una severissima manovra di bilancio su quattro anni che prevede tagli alla spesa pubblica e ai servizi sociali per 15 miliardi di euro.

In soldoni: 25.000 impiegati pubblici a casa e i neoassunti con uno stipendio del 10% inferiore rispetto ai loro colleghi. Conclusione: il governo irlandese salva le banche dal fallimento, i cittadini irlandesi pagano il conto con i loro diritti economici e sociali, presenti e futuri.

Le tasse alle imprese restano invece bassissime, agli attuali livelli: il 12,5% degli utili dichiarati. Il motivo è presto detto: su questa tassazione irrisoria delle imprese si è basato il successo della tigre celtica, per diversi anni indicato come modello anche per noi. Nei fatti l’Irlanda faceva dumping fiscale, spalancando le porte a tutte quelle società europee intenzionate a pagare meno tasse rispetto a quelle pagate nel proprio paese. Proprio questa possibilità di fare arbitraggio fiscale è, infatti, una delle cause principali degli attuali problemi dell'Europa.

Perché senza una tassazione uniforme non può esistere una seria politica economica comune, e senza una politica economica comune la moneta unica non basta. In caso di crisi questa può anzi diventare un peso insostenibile per chi l'ha adottata. Ma a quanto pare il dumping fiscale non ha portato fortuna neanche all'Irlanda: la bolla immobiliare che è scoppiata travolgendo le banche, e ora anche lo Stato, è stata alimentata proprio dagli investimenti delle imprese straniere, ansiose di monetizzare l’irrisorio trattamento fiscale.

Altro aspetto interessante è la valutazione degli stress test: molto semplicemente un fallimento, se non proprio una bufala. "Allied Bank e Bank of Ireland hanno i requisiti patrimoniali richiesti e non hanno bisogno di ulteriori aumenti di capitale": così la Banca Centrale irlandese, lo scorso 23 luglio, annunciò i risultati degli stress test condotti a luglio sulle banche europee. Per la verità, che quei test fossero taroccati l'avevano sospettato in molti, soprattutto quando si è appreso che i titoli di Stato posseduti dalle banche non erano considerati un fattore di rischio (e questo dopo la crisi greca!). Se i test si rifacessero dando il giusto peso a questa variabile, ben pochi grandi banchieri in Europa dormirebbero sonni tranquilli.

Un po' come dire che le dichiarazioni ufficiali degli istituti finanziari nazionali ed internazionali sono tutte finalizzate alla ricostruzione di quel bene comune da troppo tempo sovra-sfruttato da tutti gli attori economici: la fiducia dei consumatori. Finché c’è qualcuno che ancora crede a quello che dicono, costoro (coerentemente dal loro punto di vista) vanno avanti. Dunque ogni parola, ogni gesto, ogni comunicato non ha valore in sé perché non ha credibilità, non mirando ad affermare ciò che è vero, ma semplicemente a ricostruire quella fiducia necessaria agli investitori per tornare a spendere i propri soldi sui mercati internazionali. E questo è possibile solo se si nasconde per l'appunto ciò che è vero: la reale situazione in cui versano oggi gli Stati e le imprese, ossia gli enti economici pubblici e privati che producono quei beni e quei servizi necessari ai cittadini.

Un po' come dire che le dichiarazioni ufficiali degli istituti finanziari nazionali ed internazionali sono tutte finalizzate alla ricostruzione di quel bene comune da troppo tempo sovra-sfruttato da tutti gli attori economici: la fiducia dei consumatori. Finché c’è qualcuno che ancora crede a quello che dicono, costoro (coerentemente dal loro punto di vista) vanno avanti. Dunque ogni parola, ogni gesto, ogni comunicato non ha valore in sé perché non ha credibilità, non mirando ad affermare ciò che è vero, ma semplicemente a ricostruire quella fiducia necessaria agli investitori per tornare a spendere i propri soldi sui mercati internazionali. E questo è possibile solo se si nasconde per l'appunto ciò che è vero: la reale situazione in cui versano oggi gli Stati e le imprese, ossia gli enti economici pubblici e privati che producono quei beni e quei servizi necessari ai cittadini.

Questo il quadro dell’Europa. A ciò si aggiunge, tuttavia, un’ulteriore ansia, uno spettro vero e proprio: una Germania irresponsabile. Oggi, purtroppo, dire Europa significa dire Germania. Bisogna capire che la Germania da questa crisi ci guadagna tre volte: in primo luogo le sue banche, sovraesposte sui titoli di Stato irlandesi, ora sono al sicuro; in secondo luogo, le attuali difficoltà europee, aggravate dalle dichiarazioni terroristiche della stessa cancelliera Merkel, fanno crollare la quotazione dell'euro rispetto al dollaro, spingendo le esportazioni tedesche diventate così più competitive; infine, i titoli di Stato tedeschi sono più che mai un rifugio sicuro e possono quindi essere venduti anche a fronte di rendimenti risibili.

È quindi decisamente singolare che il governo tedesco si possa ergere a giudice degli altri paesi "meno virtuosi”, gli stessi paesi cioè che comprando i prodotti tedeschi ne sostengono l'economia: non si ricorderà mai abbastanza che il commercio estero dei paesi dell'Unione Europea è infatti per la sua quota maggiore interno alla stessa Unione Europea. L'impressione è che, con la sua arroganza dei suoi ricatti, l’establishment tedesco stia tagliando il ramo su cui è (comodamente) seduto: ossia l'euro. E’ un gioco molto pericoloso. Un gioco che potrebbe ritorcersi proprio contro la stessa Germania.

- Dettagli

- Scritto da Administrator

di Giuliano Luongo

di Giuliano Luongo

A pochi giorni dall’approvazione del bailout per rimettere in condizioni quantomeno decenti la disastrata situazione economica irlandese, continuano a serpeggiare sospetti e dubbi sullo stato di salute dei conti dei cosiddetti paesi deboli (che già tempo fa qualche analista burlone ebbe l’idea di riunire sotto l’acronimo PIGS). Dall’inizio della settimana, abbiamo visto come l’ottimismo a giorni alterni del Commissario Europeo agli affari economici e monetari Olli Rehn ha fatto segnare un picco negativo, con l’invito al rigore fatto all’Italia per quanto riguarda la solidità dei conti statali.

Nel mentre, si continuano ad allargare i timori sul fronte iberico, dal quale Zapatero continua quasi istericamente a sottolineare (millantare?) la solidità dell’economia del proprio paese, per concludere poi con un invito ad una politica economica più integrata da parte dell’Unione, al fine di evitare la caduta in questi pozzi neri economici e finanziari di un numero probabilmente crescente di paesi.

Se quest’ultima può sembrare la tipica ovvietà che avviene in regimi di divisione delle competenze, dove si domanda sempre l’intervento - se non l’aiuto - di un qualche ente superiore per rimediare ad errori non propri, basta andare anche un minimo a fondo nei fatti per vedere come sia proprio il deficit sia normativo che di applicazione delle norme esistenti a peggiorare le situazioni causate da shock sia interni che esterni al sistema economico comunitario.

Quello che sembra mancare, in effetti, all’Europa economica (e anche politica…ed anche sociale, ma per il momento conteniamoci), sembra essere proprio una capacità di amministrazione degna di questo nome, dove i ruoli sono ben definiti e soprattutto vengono seguite linee di pensiero e comportamentali coerenti: il sistema defìcita più che gravemente di una vera leadership istituzionalizzata e continua ad essere appesantito da un sistema normativo obsoleto, poco flessibile ed eccessivamente tarato su di un rigore che rispecchiava equilibri economici e geopolitici ormai non più realistici.

Il primo problema, visto a partire dalla recente crisi greca (in teoria anche da prima, ma limitiamoci a situazioni recenti), è quello della mancanza di consapevolezza dei leader e delle istituzioni europee riguardo semplicemente quello che sta loro attorno: un tracollo come quello greco, costruito sulla base di anni di pessima gestione interna, doveva essere previsto dagli organi sovranazionali della comunità, o almeno tamponato in tempo.

Prima di attivare i “soccorsi”, i paesi “importanti” dell’Unione, Germania in primis, sono riusciti a perdere il più tempo possibile per rendere più gravoso il riaggiustamento della situazione: il loro impegno tardivo ha poi drenato talmente tanto le loro attenzioni portandoli, tramite una sorta di ridicola quanto pesante cataratta istituzionale, a non vedere per tempo il disastro che si stava perpetrando in Irlanda da due anni a questa parte.

Prima di attivare i “soccorsi”, i paesi “importanti” dell’Unione, Germania in primis, sono riusciti a perdere il più tempo possibile per rendere più gravoso il riaggiustamento della situazione: il loro impegno tardivo ha poi drenato talmente tanto le loro attenzioni portandoli, tramite una sorta di ridicola quanto pesante cataratta istituzionale, a non vedere per tempo il disastro che si stava perpetrando in Irlanda da due anni a questa parte.

Tutto questo proprio mentre, durante un momento difficile che influenzava il valore della moneta unica, la “cancelliera” tedesca si dilettava nel parlare del definitivo crollo del sistema euro, favorendo il terrore nei mercati, l’instabilità generale e le risate grasse di americani, britannici e nostalgici del vecchio conio.

E questo apre il secondo punto: una grande entità politico-economico come l’Unione Europea può ancora permettersi di parlare a più voci, quando anche il meno smaliziato - per non dire il più deficiente - degli operatori sa che in un ambito delicato come quello economico internazionale anche un rumor messo lì per errore o per provocazione può innescare reazioni a catena dalle conseguenze imprevedibili?

Ovviamente no, ma continuerà a farlo. In una situazione di crisi come quella attuale - ma beninteso, anche in momenti di “bonaccia” - ci si dovrebbe muovere verbalmente con i piedi di piombo, mentre invece ci limitiamo ad un insieme di grida nel vuoto provenienti dai livelli più disparati: gli stessi funzionari comunitari cambiano idea ogni due giorni, riuscendo sempre a dire il contrario di quello che verrà fuori dalla bocca del direttivo della BCE.

Terzo ordine di problemi, quelli dell’euro: ad ormai otto anni dalla sua entrata in vigore ufficiale, la moneta unica continua a mostrare segni di cattiva salute nonostante un valore nominale elevato. L’aspetto che vogliamo prendere in considerazione è quello della legittimazione di tale moneta: va notato come gli stessi leader europei sembrino non più convinti della forza - se non anche del bisogno dell’esistenza - dell’euro, visto il loro atteggiamento durante la recente crisi.

Terzo ordine di problemi, quelli dell’euro: ad ormai otto anni dalla sua entrata in vigore ufficiale, la moneta unica continua a mostrare segni di cattiva salute nonostante un valore nominale elevato. L’aspetto che vogliamo prendere in considerazione è quello della legittimazione di tale moneta: va notato come gli stessi leader europei sembrino non più convinti della forza - se non anche del bisogno dell’esistenza - dell’euro, visto il loro atteggiamento durante la recente crisi.

Infine, va riaperto il problema delle fondamenta economiche dell’Unione, quelle che poggiano sul recentemente ridiscusso Patto di Stabilità e Crescita e che fanno di questa grande entità sovranazionale un’istituzione a metà: ci sono ambiti in cui il lungo braccio comunitario è fin troppo lungo e rigido, mentre altri non sono minimamente toccati.

Inoltre, far girare gli ingranaggi della regolamentazione anche dove possibile è orribilmente macchinoso, con i soliti paesi influenti che regolano la responsività delle istituzioni solo sulla base dei propri interessi: tutto ciò senza dimenticare che gli stessi “grandi regolatori” - Francia e Germania in primis - non hanno un curriculum esattamente immacolato riguardo al rispetto delle disposizioni comunitarie.

Se dunque è ormai comprovato che dal punto di vista sociale e politico l’Europa è alquanto arenata, sta diventando chiaro anche come dal punto di vista economico, vecchio propulsore dell’integrazione europea, i problemi abbondino: il mix letale di governance casuale, mancanza di leadership e di convinzione nelle potenzialità e nei pilastri comunitari, generica incompetenza tecnica ed abuso di anglicismi e parole inventate (peggio che in questo articolo) renderà senza dubbio poco roseo il future della “Unione”.

Di certo, non sarà facile regredire (ancora) o ottenere inquietanti debacle come i peggiori detrattori - anche interni - si augurano, ma un’Unione Europea che non sa gestire i propri né sa costruire e far sviluppare le proprie stesse istituzioni non ha e non potrà avere un ruolo da attore protagonista sulla scacchiera economica del domani. E nemmeno del week-end.

- Dettagli

- Scritto da Administrator

di Ilvio Pannullo

di Ilvio Pannullo

Non si sono ancora spenti i riflettori delle news dei media allineati sul caso Irlanda che già iniziano i campanelli d'allarme sulla tenuta dei conti pubblici della Spagna e sulla necessità del salvataggio. I credit default swaps (CDS) sul debito del Portogallo sono schizzati di 40 punti base al picco di 542 punti - in base ai dati riportati dall’agenzia Bloomberg - e quelli sulla Spagna hanno segnato un rialzo di 22,25 punti al nuovo massimo di 336 punti.

In aumento anche i CDS sull'Italia con un incremento di 14 punti base a 230, il livello più alto da almeno sei mesi, con il sottosegretario alla presidenza del Consiglio Gianni Letta che, forse in astinenza per la mancata somministrazione coatta di ottimismo, si dice “preoccupato”. C’era ovviamente da aspettarselo. Insomma nulla di nuovo, anche se è proprio di qualcosa di nuovo che si dovrebbe iniziare a parlare.

In un momento di transizione, di forte incertezza, d’instabilità per le economie di mezzo mondo come quello che stiamo vivendo, è opportuno, infatti, oltre ad analizzare i problemi e le condizioni che hanno reso possibile il loro verificarsi, analizzare anche le possibili soluzioni, magari cercando delle alternative ai dogmi che hanno fino ad oggi dominato la scena nei mercati internazionali. Un ottimo spunto lo si può trovare nel lavoro dell’economista Elinor Ostrom, che il 12 ottobre 2009 è stata insignita del Premio Nobel per l'economia, insieme a Oliver Williamson, per l'analisi della governance e in particolare dei beni comuni.

Il premio Nobel a Elinor Ostrom riconosce l'importanza di aver ipotizzato l'esistenza di una terza via tra Stato e mercato ed è forse anche il segno che negli ambienti accademici s’inizia finalmente a sentire l’esigenza di un’alternativa. Perché è tutto quello di cui abbiamo bisogno: tornare ad immaginare un’alternativa. Un mondo nuovo, diverso, impromettibile, ma in quanto già pensato una consolazione, un dovere, un imperativo.

Quella della Ostrom è infatti una teoria complessiva che identifica le condizioni che devono valere affinché una gestione "comunitaria" dei beni possa rimanere sostenibile nel lungo termine. Una lezione di particolare importanza oggi, a proposito dei beni collettivi globali come l'atmosfera, il clima o gli oceani. Ma molto significativa anche per l'attuale crisi finanziaria, che si può leggere come il saccheggio di una proprietà comune: la fiducia degli investitori.

Uno dei dogmi fondativi della moderna economia dell’ambiente è la cosiddetta “tragedy of the commons”, risalente a Garrett Hardin. Secondo questa impostazione, se un bene non appartiene a nessuno ma è liberamente accessibile, vi è una tendenza a sovrasfruttarlo. L’individuo che si appropria del bene comune deteriorandolo, infatti, gode per intero del beneficio, mentre sostiene solo una piccola parte del costo in quanto la grande parte di questo verrà socializzato.

Uno dei dogmi fondativi della moderna economia dell’ambiente è la cosiddetta “tragedy of the commons”, risalente a Garrett Hardin. Secondo questa impostazione, se un bene non appartiene a nessuno ma è liberamente accessibile, vi è una tendenza a sovrasfruttarlo. L’individuo che si appropria del bene comune deteriorandolo, infatti, gode per intero del beneficio, mentre sostiene solo una piccola parte del costo in quanto la grande parte di questo verrà socializzato.

Poiché tutti ragionano nello stesso modo, il risultato è il saccheggio del bene. Analogamente, nessuno è incentivato a darsi da fare per migliorare il bene, poiché sosterrebbe un costo a fronte di un beneficio di cui non potrebbe appropriarsi solo che in parte. Per trovare qualche esempio basterà affacciarsi dal balcone di casa ed osservare come vengono gestiti gli spazi pubblici.

Il ragionamento di Hardin partiva dall’esempio delle enclosures inglesi, precondizione della Rivoluzione industriale. La recinzione delle terre comuni, in questa visione, costituiva il necessario presupposto di una gestione razionale ed efficiente: mentre in regime di libero accesso il pascolo indiscriminato stava portando alla rovina del territorio, il proprietario privato, in quanto detentore del surplus, aveva l’interesse a sfruttare il bene in modo ottimale e a investire per il suo miglioramento.

Quando non vi sono le condizioni per un’appropriazione privata, deve essere semmai lo Stato ad assumere la proprietà pubblica. Solo i beni così abbondanti da non avere valore economico possono essere lasciati al libero accesso; per tutti gli altri occorre definire un regime di diritto di proprietà privato o pubblico. Il merito di Elinor Ostrom è stato quello di ipotizzare l’esistenza di una “terza via” tra Stato (il trionfo della proprietà pubblica) e mercato (il trionfo della proprietà privata), analizzando le condizioni che devono verificarsi affinché le “common properties” non degenerino.

La Ostrom prende le mosse dal lavoro di uno di quei precursori-anticipatori, troppo eterodossi per essere apprezzati nell’epoca in cui scrivevano: lo svizzero tedesco, naturalizzato americano, Ciriacy-Wantrup, che ancora negli anni Cinquanta osservava che vi sono nel mondo molti esempi di proprietà comuni che sfuggono al destino preconizzato da Hardin, come ad esempio le foreste e i pascoli alpini. Distingueva appunto le “common pool resources” (res communis omnium – beni comuni di proprietà della collettività) dai “free goods” (res nullius – semplicemente beni liberi da qualsiasi vincolo proprietario e possessorio).

Nel primo caso, pur in assenza di un’entità che possa vantare diritti di proprietà esclusivi, a fare la differenza è l’esistenza di una comunità, l’appartenenza alla quale impone agli individui certi diritti di sfruttamento del bene comune, ma anche determinati doveri di provvedere alla sua gestione, manutenzione e riproduzione, sanzionati dalla comunità stessa attraverso l’inclusione di chi ne rispetta le regole e l’esclusione di chi non le rispetta.

Su queste fondamenta poggia l’edificio concettuale della Ostrom, la cui opera più importante, Governing the Commons, sviluppa una teoria complessiva che identifica le condizioni che devono valere affinché una gestione “comunitaria” possa rimanere sostenibile nel lungo termine. Il lavoro di Ostrom trova anche punti di contatto con la teoria dei giochi: in particolare con quei filoni di ricerca che, attraverso il concetto di gioco ripetuto, mostrano come gli esiti distruttivi e socialmente non ottimali (equilibri di Nash, di cui la stessa “tragedy of the commons” è in fondo un esempio) possano essere evitati se nella ripetizione del gioco gli attori “scoprono” il vantaggio di comportamenti cooperativi, che a quel punto possono essere codificati in vere e proprie istituzioni.

Su queste fondamenta poggia l’edificio concettuale della Ostrom, la cui opera più importante, Governing the Commons, sviluppa una teoria complessiva che identifica le condizioni che devono valere affinché una gestione “comunitaria” possa rimanere sostenibile nel lungo termine. Il lavoro di Ostrom trova anche punti di contatto con la teoria dei giochi: in particolare con quei filoni di ricerca che, attraverso il concetto di gioco ripetuto, mostrano come gli esiti distruttivi e socialmente non ottimali (equilibri di Nash, di cui la stessa “tragedy of the commons” è in fondo un esempio) possano essere evitati se nella ripetizione del gioco gli attori “scoprono” il vantaggio di comportamenti cooperativi, che a quel punto possono essere codificati in vere e proprie istituzioni.

Un po’ quello che è accaduto con la crisi dei subprime, dove i mercati di tutto il mondo hanno potuto sperimentare quanto la regola generale dell’avidità e del profitto ad ogni costo possa provocare danni irreparabili per gli stessi attori del gioco.

È interessante anche notare come il “comunitarismo” della Ostrom trovi qui un punto di contatto con “l’anarchismo” antistatale; ma Ostrom enfatizza piuttosto l’importanza della comunità, della democrazia partecipativa, della società civile organizzata, delle regole condivise e rispettate in quanto percepite come giuste e non per un calcolo di convenienza. Non risulta che Ostrom si sia mai occupata di finanza, ma è quanto meno singolare la coincidenza del premio con la ri-scoperta dell’importanza del capitale sociale e delle regole condivise per il buon funzionamento dei mercati. La crisi finanziaria che stiamo vivendo, infatti, altro non è che un esempio di “saccheggio” di una “proprietà comune”, la fiducia degli investitori, per ricostruire la quale servirà qualcosa di più di una temporanea iniezione di capitale nel sistema bancario.

Sarà necessario creare le basi per una nuova fiducia fondata su nuove regole fondamentali, cristallizzate magari in nuove e più credibili istituzioni economiche internazionali. Serve cioè tornare a ragionare in modo costruttivo su di un modello di sviluppo alternativo, per tornare ad immaginare un futuro e riappriopriarci della speranza che possa essere migliore del presente.