- Dettagli

- Scritto da Administrator

di Emanuele Vandac

di Emanuele Vandac

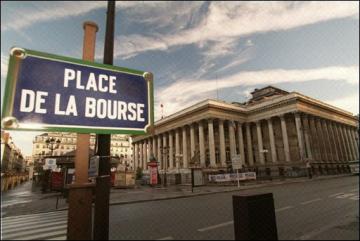

Tanto tuonò che (quasi) piovve. Moody’s torna a minacciare il dogma di fede della tripla A del debito sovrano francese: il possibile persistere di un contesto caratterizzato da costi elevati di finanziamento, sostiene l’agenzia di rating, può rendere più ardua la gestione del bilancio pubblico da parte del governo, con implicazioni creditizie negative.

Il pretesto che consente a Moody’s di venire allo scoperto è quello del rialzo dello spread sui titoli di stato francesi nei confronti di quelli tedeschi, registrato nelle ultime settimane: lo scorso 17 novembre, infatti, il suo valore ha sfondato la soglia psicologica dei 200 punti base, mentre attualmente viaggia tra i 155 e i 170 centesimi (un segnale molto preoccupante, visto che, solo quattro mesi fa, il debito italiano si trovava nella stessa posizione).

In effetti, un incremento di un punto percentuale nel rendimento dei titoli di stato equivale ad un aumento di circa 3 miliardi di euro l’anno di spesa per interessi; anche le prospettive di crescita economica della République non sono incoraggianti. The Economist ricorda come il solitamente aitante ed ottimista Sarkozy abbia dovuto recentemente ammettere in un’intervista che il tasso di crescita del PIL atteso per il 2012 al massimo raggiungerà l’1% (contro l’1,75% programmato). Le previsioni delle banche, sempre secondo il settimanale britannico, sono ancora più deprimenti, e tendono a divergere sensibilmente in funzione della nazionalità dell’istituto: la francese Natixis la attesta allo 0,5%, mentre alla yankee Citigroup va la palma del pessimismo, convinta come è non andrà oltre un simbolico 0,1%.

Questo vuol dire che, per conseguire i risultati attesi in termini di taglio del deficit, sarebbero necessari, rispettivamente, altri 5 o 9 miliardi di tagli. Sarkozy però difficilmente li metterà in cantiere, considerato che la prossima primavera lo attendono le presidenziali, e che il sentiment dei francesi è di maggior disponibilità verso aumenti delle tasse rispetto che ai tagli del suo imponente apparato pubblico ad un tempo fiore all’occhiello e zavorra finanziaria del Paese. Non a caso, la gran parte dei provvedimenti che vedranno la luce l’anno venturo sono nuove imposte: IVA, tasse sulle imprese (aumenti del 5%) e sui ricchi.

Questo vuol dire che, per conseguire i risultati attesi in termini di taglio del deficit, sarebbero necessari, rispettivamente, altri 5 o 9 miliardi di tagli. Sarkozy però difficilmente li metterà in cantiere, considerato che la prossima primavera lo attendono le presidenziali, e che il sentiment dei francesi è di maggior disponibilità verso aumenti delle tasse rispetto che ai tagli del suo imponente apparato pubblico ad un tempo fiore all’occhiello e zavorra finanziaria del Paese. Non a caso, la gran parte dei provvedimenti che vedranno la luce l’anno venturo sono nuove imposte: IVA, tasse sulle imprese (aumenti del 5%) e sui ricchi.

Che di downgrading francese si parli sempre più spesso tra gli operatori di mercati non è un mistero. La stessa Moody’s il 17 ottobre ha minacciato di mettere il debito sovrano francese sotto negative outlook (la procedura di rivisitazione dei conteggi che potrebbe sfociare in un downgrade).

In quell’occasione, le preoccupazioni dell’agenzia si appuntavano sulla tenuta dei conti francesi dopo la crisi del 2008, che ha lasciato il governo “con uno spazio di manovra limitato”, ulteriormente compresso dal possibile sostegno al sistema europeo (erano i giorni in cui si discuteva febbrilmente del fondo di garanzia ESFS, di cui la Francia è il secondo contribuente per importanza) e/o alle sue banche (ieri e oggi molto esposte sulla Grecia).

Fu in quell’occasione che Moody’s emise quel verdetto che deve essere costato nottate insonni all’orgoglioso Sarkozy: “la Francia è il più debole tra i paesi con la tripla A.” Interessante, a questo proposito, l’incidente in cui è incappata qualche giorno fa Standard & Poor’s, che, a causa di un errore tecnico, ha dato l’impressione che la Repubblica sia in qualche modo sotto osservazione.

Insomma, se ieri il problema erano i vincoli di bilancio e gli shock provocati alla finanza pubblica dai salvataggi (passati e futuri, effettivi o potenziali), oggi la paura arriva da una possibile perdita di fiducia dei mercati nell’emittente Francia. Il Ministro delle finanze francese ha risposto alle esternazioni di Moody’s in modo piccato, con un comunicato nel quale ha spiegato che le attuali condizioni cui si approvvigiona il tesoro francese sono “molto favorevoli”.

E in effetti, sembra dargli ragione un comunicato della AFT (Agence France Trésor) che spiega che il tasso medio ponderato del debito francese a medio lungo termine si attesta sul 2,78%, uno dei livelli più bassi dalla nascita dell’euro. Secondo il ministro francese, inoltre, le misure del pacchetto di emergenza da oltre 7 miliardi del 7 novembre sono state studiate per evitare impatti negativi sulla crescita economica.

E in effetti, sembra dargli ragione un comunicato della AFT (Agence France Trésor) che spiega che il tasso medio ponderato del debito francese a medio lungo termine si attesta sul 2,78%, uno dei livelli più bassi dalla nascita dell’euro. Secondo il ministro francese, inoltre, le misure del pacchetto di emergenza da oltre 7 miliardi del 7 novembre sono state studiate per evitare impatti negativi sulla crescita economica.

Si preannunciano tempi particolarmente difficili per Sarkozy: da un lato dovrà continuare la sua lotta maniacale per il mantenimento della tripla A, e dall’altra tenere sotto controllo i conti continuando ad aumentare la pressione fiscale senza poter toccare la spesa. In fondo, la Francia è il secondo contribuente della European Financial Stability Facilty e il suo merito di credito è uno dei pilastri del gigante dai piedi di argilla, concepito per salvare l’euro.

Dunque la Francia deve mantenere alto il suo merito creditizio per consentire al sistema di sopravvivere e di salvare, tra le altre, anche le banche francesi, zavorrate da tonnellate di titoli greci ed italiani. Fino a che non si comprenderà che la vera soluzione alla crisi è una banca centrale in grado di mettere tutta la sua forza al servizio del riacquisto del debito pubblico europeo in condizioni di crisi, ogni misura, e ogni sacrificio, rischiano di essere dolorosi ma inutili.

- Dettagli

- Scritto da Administrator

di Mario Braconi

di Mario Braconi

A quanto pare l’agenzia di rating Standards & Poor’s (S&P’s) non riesce a tenersi lontano dai guai: alle 3:57 di ieri alcuni abbonati al servizio Global Rating Portal dell’agenzia di rating americana hanno ricevuto per e-mail un alert il cui titolo annunciava il downgrade della Francia; contemporaneamente, l’analisi relativa al debito sovrano francese è stata linkata nel settore del sito dal titolo “Downgrade”. Immediata la reazione dei mercati: il BTAN (BTP francese) a 10 anni ha visto aumentare il suo tasso di 27 centesimi, mentre lo spread verso il Bund ha toccato un nuovo record a 168 bp (1,68%).

Sono comunque diversi mesi che la “tripla A” francese é sotto pressione. Il governo e il Presidente, che ne sono consapevoli, stanno lottando in ogni modo contro lo spettro un possibile declassamento. In quest’ottica va letta la battaglia (persa) di Sarkozy per convincere la Merkel a mettere in conto al EFSF il possibile salvataggio delle banche francesi esposte verso la Grecia. Solo scaricando sul meccanismo di sicurezza europeo l’eventuale default si sarebbe potuto evitare al Governo d’Oltralpe di effettuare un salvataggio diretto degli istituti in difficoltà, deleterio per il rating.

La rabbia del governo francese per l’incredibile errore di S&P’s è palpabile, anche perché esso è coinciso con la dichiarazione dello scorso lunedì con cui il governo d’oltralpe ha annunciato un nuovo pacchetto di risparmi sul bilancio pubblico di circa 65 miliardi di euro tra tagli e nuove tasse. Ad aggiungere nervosismo, anche la mossa di Moody’s, il principale concorrente di S&P’s, che il 18 ottobre ha modificato l’outlook sul debito sovrano francese, cambiandolo da “stabile” a “negativo”, e definendo il Paese come “il più debole tra quelli forti”.

A stare alla ricostruzione del Wall Street Journal, il management di S&P’s non ha reagito in modo proprio fulmineo alla pubblicazione di dati errati sul suo portale, dal momento che l’annuncio di chiarimento è arrivato solo alle 5:40, esattamente due ore dopo l’incidente, quando ormai sui mercati si contavano morti e feriti. L’alert, hanno spiegato i rappresentati dell’agenzia, è la conseguenza di un errore tecnico su cui un’inchiesta interna dovrebbe far chiarezza in tempi brevi. La paura vera è che l’errore nasconda una possibile (vera) review in corso sul debito sovrano d’oltralpe.

La credibilità delle agenzie di rating ha raggiunto il minimo storico nel periodo della crisi finanziaria del 2008, quella scatenata dai cosiddetti mutui subprime. Ci si accorse in quel frangente dell’insipienza di questi attori di mercato, che avevano dato il massimo dei voti a prodotti di cui non avevano capito il funzionamento e che poi si sono rivelati un’autentica bomba atomica per il mercato finanziario e per i sistemi economici in generale. Senza contare che, per valutare (in modo a dir poco generoso) i citati Frankestein della finanza, le agenzie di rating ricevevano ricche commissioni, con l’evidente conflitto d’interessi che ne derivava.

La credibilità delle agenzie di rating ha raggiunto il minimo storico nel periodo della crisi finanziaria del 2008, quella scatenata dai cosiddetti mutui subprime. Ci si accorse in quel frangente dell’insipienza di questi attori di mercato, che avevano dato il massimo dei voti a prodotti di cui non avevano capito il funzionamento e che poi si sono rivelati un’autentica bomba atomica per il mercato finanziario e per i sistemi economici in generale. Senza contare che, per valutare (in modo a dir poco generoso) i citati Frankestein della finanza, le agenzie di rating ricevevano ricche commissioni, con l’evidente conflitto d’interessi che ne derivava.

Ma ai tempi della seconda crisi finanziaria globale in tre anni, la reputazione di S&P’s non è migliorata: quello dell’errore sul downgrade francese è il terzo episodio grave in cui è l’agenzia è inciampata nel solo 2011. A luglio di quest’anno S&P’s ha fatto saltare un’operazione finanziaria da 1,5 miliardi di dollari basata su mutui commerciali perché ha dichiarato di non essere in grado di valutarli; al di là del fatto che non forse è un bene che una simile trappola non sia in giro, resta il fatto che la reputazione di S&P’s è uscita da questo episodio con le ossa rotte.

Il tutto per non parlare del “piccolo” errore di calcolo di soli 2.000 miliardi di dollari USA nei conteggi relativi al bilancio dello stato americano, una delle motivazioni alla base dell’inedito quanto traumatizzante downgrade del debito sovrano americano. In quel caso, l’agenzia di rating, dimostrando una faccia tosta pari almeno all’incapacità dimostrata sul campo, sostenne che, anche in presenza di numeri (completamente e palesemente) sbagliati, il verdetto negativo non sarebbe cambiato.

Forse è davvero il caso che i finanzieri smettano di affidarsi ad interlocutori tanto poco professionali quanto arroganti: e per una volta si mettano a fare da soli la ricerca che troppo spesso affidano a terzi, cosa che peraltro, a loro modo di vedere, li solleva dalle enormi responsabilità che hanno non solo verso i loro datori di lavoro, ma anche verso la collettività.

- Dettagli

- Scritto da Administrator

di Sara Seganti

di Sara Seganti

Lo slogan tanto atteso è arrivato dagli Stati Uniti e non poteva essere diversamente. Occupy wall street ha un mantra: “Siamo il 99%”, come a voler dire: bisognerà pure che ciò conti qualcosa. Il movimento di protesta che staziona da due mesi nel cuore di Wall Street ha portato alla ribalta il primo slogan dell’indignazione popolare, capace di rappresentare coloro che non si riconoscono più nel mito liberista oggettivato nella deregolamentazione dell’economia finanziaria che tanta fortuna ha avuto negli ultimi decenni, anche in Europa. E, soprattutto, di coloro che non si riconoscono nella gestione della crisi finanziaria ed economica che sembra non tenere conto degli errori del recente passato.

Il salvataggio delle banche americane nel 2008, così come l’attuale tentativo della Bce di mettere in sicurezza i sistemi finanziari europei (tra l’altro sembra con scarsi risultati) senza che a queste azioni di emergenza sia accostato un reale ripensamento delle regole del gioco, non convince chi pensa che non spetti a quel 99% pagare il costo di una crisi economica che si aggrava ogni giorno.

In questi giorni, particolarmente foschi per il futuro della moneta unica europea, il dibattito torna di continuo sul divario sempre più ampio tra i ricchi e i poveri: forse l’unico vero tema su cui c’è uniformità di vedute tra chi protesta, dall’Europa agli Stati Uniti.

La distanza tra chi possiede quasi tutto e chi non possiede praticamente niente è di 99 a 1. Il divario è tale che circa 3 miliardi di persone detengono poco più del 3% della ricchezza mondiale, mentre l’1% della popolazione mondiale, poco meno di 40 milioni di persone, detiene fino al 40% della ricchezza privata globale e chiude il restante 99% in un senso di frustrazione che sta provocando manifestazioni più o meno violente in giro per il mondo.

Queste proteste non ricalcano i movimenti “no-global” di qualche anno fa, ma anzi, sembrano aver messo da parte le preoccupazioni per le ineguaglianze tra nord e sud del mondo, per privilegiare la denuncia della sperequazione di reddito tra ricchi e poveri all’interno dei paesi “industrializzati”. Protagonista dell’indignazione, la classe media americana ed europea travolta dalla crisi economica sta cercando di difendere il suo ruolo sociale nella speranza che alla politica importi ancora qualcosa del suo elettorato.

Se n’è parlato anche durante una conferenza milanese sulle disuguaglianze economiche e sociali promossa dal Centro nazionale di prevenzione e difesa sociale e dalla Fondazione Cariplo, dove si è discusso d’ingiustizia sociale, anche sulla base della fotografia dell’ultimo rapporto Ocse: "Growing income inequality in Oecd countries: what drives it and how can policy tackle it?".

Il testo diffuso nello scorso mese di maggio ha rilevato che il 10% della popolazione più povera appartenente ai paesi “industrializzati” ha redditi inferiori, fino a 9 volte, rispetto al 10% della popolazione più ricca. E’ in aumento anche il coefficiente di Gini (per il quale 0 equivale ad una distribuzione del reddito in perfetto equilibro, e 1 al perfetto squilibrio), che è salito del 10% circa, raggiungendo quota 0,31 alla fine dello scorso decennio, mentre era di 0,28 alla fine degli anni’80, calcolato sulla media dei paesi Ocse.

Non stupisce che siano stati gli indignati americani a coniare lo slogan “siamo il 99%”, visto che gli Stati Uniti, bastione del capitalismo finanziario deregolato, sono caratterizzati da uno dei più forti squilibri di reddito al loro interno. Secondo l’analisi del Congressional Budget Office (l’Ufficio bilancio del Congresso americano) tra il 1979 e il 2007, il reddito dell’1% più ricco della popolazione è aumentato in media del 275%, contro un aumento del 40% per il 60% di americani appartenenti alla classe media. In fondo alla scala, il 20% della popolazione più povera ha visto crescere il proprio reddito solo del 18%. Oggi, l’1% della popolazione americana controlla circa il 40% della ricchezza del paese e, considerando il 10% più ricco, la percentuale di ricchezza corrispondente aumenta al 73%.

La sperequazione dei redditi e la concentrazione della ricchezza, in un paese come gli Stati Uniti, sono conseguenze dirette di un sistema economico al quale si sono aggiunte negli anni decisioni politiche sempre più indifferenti ai principi dell’equità. Una tassazione sempre meno proporzionale ai redditi, le modalità di accesso al credito, la deregolamentazione economico finanziaria, il circolo vizioso della propensione al consumo, sono tutti aspetti di cui oggi si rincomincia a discutere visti i risultati raggiunti.

La sperequazione dei redditi e la concentrazione della ricchezza, in un paese come gli Stati Uniti, sono conseguenze dirette di un sistema economico al quale si sono aggiunte negli anni decisioni politiche sempre più indifferenti ai principi dell’equità. Una tassazione sempre meno proporzionale ai redditi, le modalità di accesso al credito, la deregolamentazione economico finanziaria, il circolo vizioso della propensione al consumo, sono tutti aspetti di cui oggi si rincomincia a discutere visti i risultati raggiunti.

La presentazione, avvenuta il 2 novembre, del Rapporto 2011 del Programma per lo sviluppo delle Nazioni Unite dal titolo «Sostenibilità ed equità: un futuro migliore per tutti», sull’indice di sviluppo umano in 187 paesi, non ha fatto che confermare la tendenza secondo la quale l’equità nella distribuzione del reddito è in continuo peggioramento. Questo indice prende in considerazione una moltitudine di fattori, dalle differenze di genere all’accesso all’istruzione, alle cure mediche, e tanto altro oltre al reddito.

Nasce in contrapposizione alle analisi che si basano sul puro calcolo economico del prodotto interno lordo, ma non riesce comunque a prendere in considerazione se le persone sono messe nelle condizioni di sviluppare le loro capacità, come la scuola di Amartya Sen ha proposto in questi ultimi anni. I dati che ne emergono restano, tuttavia, significativi per la valutazione delle condizioni di vita nei vari paesi.

In questo rapporto sono contenute anche nuove analisi sulla povertà estrema: circa 1,7 miliardi di persone, alle quali bisogna aggiungere un altro miliardo di poveri che vivono con circa 1 dollaro al giorno. La questione che preoccupa, oltre alla dimensione degli attuali squilibri, è l’andamento che, impietoso, non ha mai accennato ad arrestarsi.

La crisi, infatti, non è di tutti e la ricchezza che si continua a produrre a livello globale finisce nelle mani di sempre meno persone, generando per reazione un continuo aumento della povertà, definitivo controsenso dell’epoca della crescita per la crescita, oggi più finita che mai.

- Dettagli

- Scritto da Administrator

di Emanuele Vandac

di Emanuele Vandac

Mentre i Grandi del mondo, asserragliati nel Palais des Festivals et des Congres di Cannes, si scambiano battute, il Governo italiano dà l’ennesima prova di sé. Quale sede più opportuna per presentare al mondo l’ennesimo Berlusconi-show dal titolo: “Il Governo italiano rispetta i suoi impegni”? Altro che première: il premier italiano deve aver passato un paio d’ore non proprio divertenti, grigliato, in un incontro a tre, da Frau Merkel e Monsieur Sarkozy, già stressati dopo le violenze psicologiche di cui hanno verosimilmente fatto oggetto il povero premier greco Papandreu, che è uscito dal meeting più o meno sostenendo che il referendum era una battuta.

Un esamino in piena regola per l’Italia, cosa che può accadere ad un Paese comprensibilmente messo sotto tutela per l’evidente incapacità ed irresponsabilità di chi lo governa. Alla fine dell’incontro, Sarkozy ha espresso la sua relativa soddisfazione per le misure buttate giù in fretta e furia ieri sera dal governo italiano in un clima di sfascio generalizzato e che, nelle intenzioni di Palazzo Chigi, avrebbero dovuto rassicurare i partner europei sulla serietà con cui l’Italia tiene fede agli impegni presi con la celebre “lettera agli europei” del 26 ottobre scorso.

Per il presidente francese non è tanto importante quello che è previsto nel pacchetto, quanto la volontà (capacità) di trasformarle in fatti (annoso tema italico, perfino aggravato da quando al timone c’è il Caimano). Prova ne sia il fatto che alla Commissione Europea è stato dato incarico di controllare da vicino l’applicazione pratica delle nuovo pacchetto berlusconiano, cosa che ha fatto presentando al governo italiano una serie di domande cui il premier dovrà rispondere entro il prossimo 11 novembre.

Dalla prospettiva dell’osservatore italiano, invece, la preoccupazione è quella esattamente opposta. A occhio, infatti, gli Italiani, infatti, temono che il governo metta in pratica le sue promesse ai partner europei più che l’avverarsi dello scenario in cui si rivelano l’ennesimo coup de theatre. Dopo la mortificante schermaglia nominalistica sulla forma tecnico-giuridica da utilizzare per mettere in conto agli italiani decenni di gioco delle tre carte, nella serata di ieri si è appreso che il governo si era ridotto a procedere con un maxi emendamento alla legge di Stabilità, anziché per decreto legge, impedito dallo stop del Presidente Napolitano per assenza dei requisiti di necessità ed urgenza. Non vale quasi la pena riferire del consueto teatrino funambolico coronato dall’assalto alla diligenza “Italian way”, con il Ministro Fitto che cerca di destinare ben 8 miliardi di euro a fantomatici “investimenti al Sud”, mentre altri ministri (nordici?) vorrebbero dirottare la somma su non meglio precisate misure “di sviluppo” - in Padania?

Ma la sostanza resta quella già vista: il pacchetto dei miracoli, che ovviamente non può rassicurare nessuno, né in Italia né fuori, punta tutto sulla (s)vendita del patrimonio immobiliare pubblico nazionale e sulla “flessibilizzazione” della forza lavoro. A proposito di diritto del lavoro, ad un certo punto, forse nel tentativo di imbarcare il PD, si è addirittura parlato di un’ipotesi di “contratto unico” sul modello di quello a suo tempo proposto dal giuslavorista PD Pietro Ichino. L’insipienza e la confusione di un governo ormai decotto si comprendono dalla salva di provvedimenti “di riserva” da dare in pasto all’estero “in caso di emergenza”: concordato di massa (l’atteso regalo agli evasori fiscali, da sempre nel cuore del centro-destra italiano), rivalutazione delle rendite catastali (con buona pace dei proprietari dell’unico immobile in cui vivono) e, perfino, un’imposta patrimoniale strutturale (l’unica cosa veramente sensata).

Ma la sostanza resta quella già vista: il pacchetto dei miracoli, che ovviamente non può rassicurare nessuno, né in Italia né fuori, punta tutto sulla (s)vendita del patrimonio immobiliare pubblico nazionale e sulla “flessibilizzazione” della forza lavoro. A proposito di diritto del lavoro, ad un certo punto, forse nel tentativo di imbarcare il PD, si è addirittura parlato di un’ipotesi di “contratto unico” sul modello di quello a suo tempo proposto dal giuslavorista PD Pietro Ichino. L’insipienza e la confusione di un governo ormai decotto si comprendono dalla salva di provvedimenti “di riserva” da dare in pasto all’estero “in caso di emergenza”: concordato di massa (l’atteso regalo agli evasori fiscali, da sempre nel cuore del centro-destra italiano), rivalutazione delle rendite catastali (con buona pace dei proprietari dell’unico immobile in cui vivono) e, perfino, un’imposta patrimoniale strutturale (l’unica cosa veramente sensata).

Parrebbe che dalle segrete del museo degli orrori della Repubblica si fosse ad un dato punto esumato il fantasma della tassa una tantum sui conti correnti: per fortuna l’ectoplasma è fuggito, nella soddisfazione generale. Bisogna riconoscere a Berlusconi una pervicacia non comune: pur colpito da almeno sei defezioni tra le file del PDL, con Tremonti nel ruolo di novello Bruto (ormai esplicito nell’indicare nella permanenza di Silvio “il” problema italiano), deriso (più del solito) dagli altri capi di stato, non molla la presa. E diventa un leone, quando si tratti d’imposta patrimoniale, ovvero di misure che tendano a colpire (anche poco) i ricchi; tant’è vero che anche questa volta è riuscito ad farla mettere da parte, quando perfino qualche rappresentante della Lega (partito disposto a tutto pur di non toccare le pensioni di anzianità) si era dimostrato tiepidamente favorevole. Sembra che l’unica speranza del vertice sia l’inedita accoppiata Sarkozy Obama, che, a parte le battute maschie a beneficio della folla, sembrano d’accordo su un (vago) progetto di tassazione delle operazioni finanziarie.

- Dettagli

- Scritto da Administrator

di Mario Braconi

di Mario Braconi

Si è finalmente chiuso, dopo febbrili trattative protrattesi nella nottata, il vertice di Bruxelles. Non poteva mancare, ovviamente, il colpo di teatro dell’ulteriore richiamo alla serietà, diretto all’Italia: cui del resto Silvio Berlusconi ha dato seguito da par suo con una missiva nella quale sostiene che il governo italiano ha finalmente raggiunto l’accordo sull’età pensionabile a 67 anni, oltre a dare una serie di rassicurazioni.

Peccato che, come ricorda stamattina Roberto Petrini su La Repubblica, la proroga dell’età pensionabile era già pienamente operativa già dopo la manovra di Ferragosto. E peccato che, in ossequio al signor Bossi (la cui consorte è andata in pensione d’anzianità molto prima dei cinquanta anni,) il nodo delle pensioni di anzianità non sia stato toccato: non a caso i percettori delle pensioni di anzianità sono soprattutto in “Padania”.

Insomma, alla forzatura politica dell’ulteriore appello in extremis all’Italia un personaggio come il nostro presidente del Consiglio non poteva che rispondere con una burla. Anche se a Bruxelles sembra che la storiella del ritocco alle pensioni e della brillante negoziazione con Bossi se la siano bevuta (o per lo meno, hanno finto in modo convincente).

Nella lettera di Berlusconi salta però fuori una brutta sorpresa che certifica le intenzioni del governo sul mercato del lavoro. Nella missiva, infatti, si promette di dar corso, entro maggio dell’anno venturo, a una riforma che ha come obiettivo rendere più agevoli i licenziamenti dei lavoratori privati a tempo indeterminato per “motivazioni economiche”. La misura non costituisce una novità assoluta, dato che aveva già fatto la sua comparsa nelle pieghe della seconda puntata della telenovela estiva sulla manovra. Nella più benevola delle ipotesi, essa dovrebbe rispondere alla tortuosa argomentazione politica secondo cui una maggior facilità di licenziamento dovrebbe consentire una maggiore facilità di assunzione, e tassi di occupazione più elevati equivarrebbero a più elevato prelievo dal lavoro dipendente.

I precedenti, sfortunatamente, censurano ogni ottimismo. E’ nei fatti la declinazione compiutamente classista con cui il governo ha finora dato seguito ai diktat europei: drenando risorse dall’IVA (che ovviamente pesa più sui lavoratori dipendenti con i redditi più bassi) piuttosto che tassare i patrimoni; proteggendo i ricchi che guadagnano fino a 150.000 euro, dando poi al popolo il contentino della simbolica “punizione” di una manciata di super-ricchi onesti (cosa che peraltro gli è valsa un gettito nell’ordine delle decine di milioni di euro); considerando il patrimonio dello stato come un’occasione per far fare agli amici ottimi affari a prezzo di realizzo anziché un possibile, interessante cespite (con possibili ricadute sociali positive sulle categorie più deboli, impossibilitate ad accedere ad un mercato delle locazioni ancora drogato a dispetto della crisi del mercato immobiliare); infine, non facendo nulla contro l’evasione fiscale, al netto di vuoti proclami dei cui gli evasori si sono abituati a non preoccuparsi.

In effetti, in un Paese serio un dibattito di questo genere sarebbe accompagnato e sostenuto da proposte credibili di rinforzo del welfare per garantire un sussidio dignitoso fino alla successiva occupazione alle persone rimaste senza lavoro. Non in Italia, dove il Governo sembra un bambino intento a giocare al piccolo chirurgo, veloce di bisturi ma facile ad annoiarsi quando si tratti di ricucire. Non in Italia, appunto, forse l’unico paese al mondo dove programmi socialmente impervi vengono formalizzati ai massimi livelli di formalità internazionale, mentre al dibattito sulle ricadute sociali viene sostituito uno stucchevole monologo televisivo. Il tutto senza contare il piccolo dettaglio che l’eventuale ricorso alla Cassa Integrazione, sbandierato coram populo dal Premier nel salotto degli orrori, a occhio vuol dire maggiore spesa pubblica, in un momento in cui non si fa che parlare di tagli.

In effetti, in un Paese serio un dibattito di questo genere sarebbe accompagnato e sostenuto da proposte credibili di rinforzo del welfare per garantire un sussidio dignitoso fino alla successiva occupazione alle persone rimaste senza lavoro. Non in Italia, dove il Governo sembra un bambino intento a giocare al piccolo chirurgo, veloce di bisturi ma facile ad annoiarsi quando si tratti di ricucire. Non in Italia, appunto, forse l’unico paese al mondo dove programmi socialmente impervi vengono formalizzati ai massimi livelli di formalità internazionale, mentre al dibattito sulle ricadute sociali viene sostituito uno stucchevole monologo televisivo. Il tutto senza contare il piccolo dettaglio che l’eventuale ricorso alla Cassa Integrazione, sbandierato coram populo dal Premier nel salotto degli orrori, a occhio vuol dire maggiore spesa pubblica, in un momento in cui non si fa che parlare di tagli.

Lasciando da parte le deprimenti considerazioni sull’Italia, il vertice di Bruxelles si è chiuso con un accordo formale sui due temi più critici, ovvero la cosiddetta “partecipazione volontaria” alle perdite sui titoli di stato greci e sulla forma tecnica da dare al fondo di stabilità finanziaria europea (EFSF). Quanto al primo punto, l’Euro Summit Statement pubblicato ieri notte ribadisce l’obiettivo di ricondurre il debito greco al 120% del PIL (oggi è al 160%) entro il 2020. Per fare questo, gli Eurostati “chiedono” agli investitori privati di accettare, come rimborso dei loro titoli in portafogli, la metà del loro valore nominale. Per ogni titolo di stato in scadenza, diciamo del valore di 100 euro, il portatore potrà “scegliere” di accettarne 50 cash, ovvero vederselo sostituire con un altro titolo di stato greco con durata molto più lunga (in precedenza si è trattato di titoli trentennali).

Anche se il documento rimanda i dettagli ad una fase negoziale futura, la proposta porta già l’imprimatur di Charles Dallara, supremo capo della IIF (Institute of International Finance) che, stando a Bloomberg, avrebbe confermato per e-mail l’accordo della associazione bancaria. Dallara ha tenuto a precisare che l’eventuale sostituzione con titoli di più lunga durata dovrà avvenire alle stesse condizioni di quelle previste per il rimborso cash, ovvero al 50%. Questo vuol dire che per le banche internazionali è accettabile una dilazione nel rimborso tale che il valore attualizzato dei titoli non sia inferiore alla metà del loro valore nominale iniziale. La buona notizia è che, del pacchetto di 130 miliardi di euro (la famosa “seconda tranche”) ben 30 sono messi a disposizione del Private Sector Involvement, cosa che obiettivamente facilità la sua digeribilità.

Quanto a EFSF, il summit si chiude con una conferma su “cosa” sarà chiamato a fare: “supportare l’accesso al mercato per gli stati membri che debbano affrontare pressioni di mercato ed assicurare un adeguato funzionamento del mercato del debito sovrano euro, senza compromettere il merito di credito di EFSF”. Tradotto, a regime EFSF prenderà il testimone dalla BCE, rilevandola dallo sgradito compito di acquistare i titoli di stato greci e italiani e fungerà da garante (a pagamento) per le nuove emissioni europee facilitandone il collocamento e tenendo sotto controllo i tassi.

Quanto a EFSF, il summit si chiude con una conferma su “cosa” sarà chiamato a fare: “supportare l’accesso al mercato per gli stati membri che debbano affrontare pressioni di mercato ed assicurare un adeguato funzionamento del mercato del debito sovrano euro, senza compromettere il merito di credito di EFSF”. Tradotto, a regime EFSF prenderà il testimone dalla BCE, rilevandola dallo sgradito compito di acquistare i titoli di stato greci e italiani e fungerà da garante (a pagamento) per le nuove emissioni europee facilitandone il collocamento e tenendo sotto controllo i tassi.

Ma come si finanzierà? Chiuso il possibile rubinetto della BCE e vietato l’incremento di garanzie da parte degli stati membri (come voleva la Germania), EFSF si sosterrà finanziariamente con le commissioni ricevute dagli investitori privati come contropartita della garanzia da un lato e sollecitando il mercato degli investitori privati tramite una serie SPV (“special purpose vehicle”). Sembra davvero che la Merkel sia riuscita nel disperato tentativo di tenere assieme tutti gli angoli della coperta, impedendo un aggravio di costi per i suoi contribuenti, garantendo l’indipendenza della banca centrale, e trovando una soluzione per le nuove emissioni dei paesi a rischio.